編者按:文章重點梳理了碳資產(chǎn)管理的最新發(fā)展動向,認為碳資產(chǎn)管理可滿足碳控排企業(yè)的需求并將逐步走向主流,但受制于市場參與度不高、碳期貨等金融工具還未上市等因素,還需監(jiān)管、產(chǎn)業(yè)和金融界協(xié)同配合,進一步提升市場完備性和專業(yè)性。此外,碳期貨作為碳資管的重要基礎,應積極推進創(chuàng)新,在適當?shù)臅r機上市碳期貨品種。

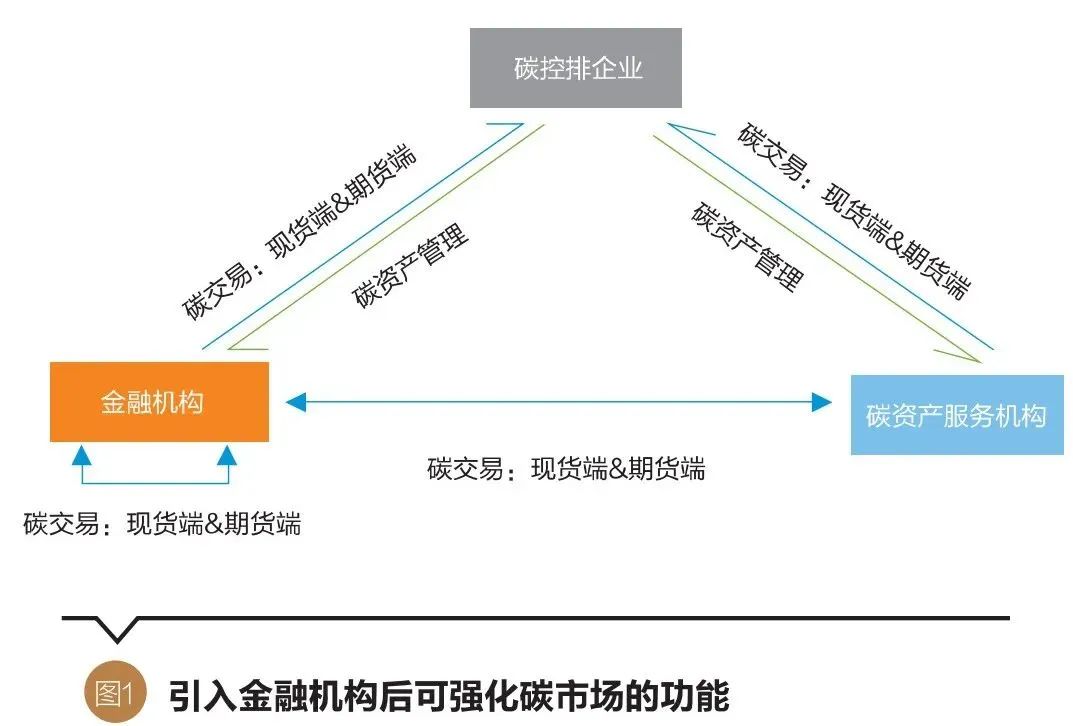

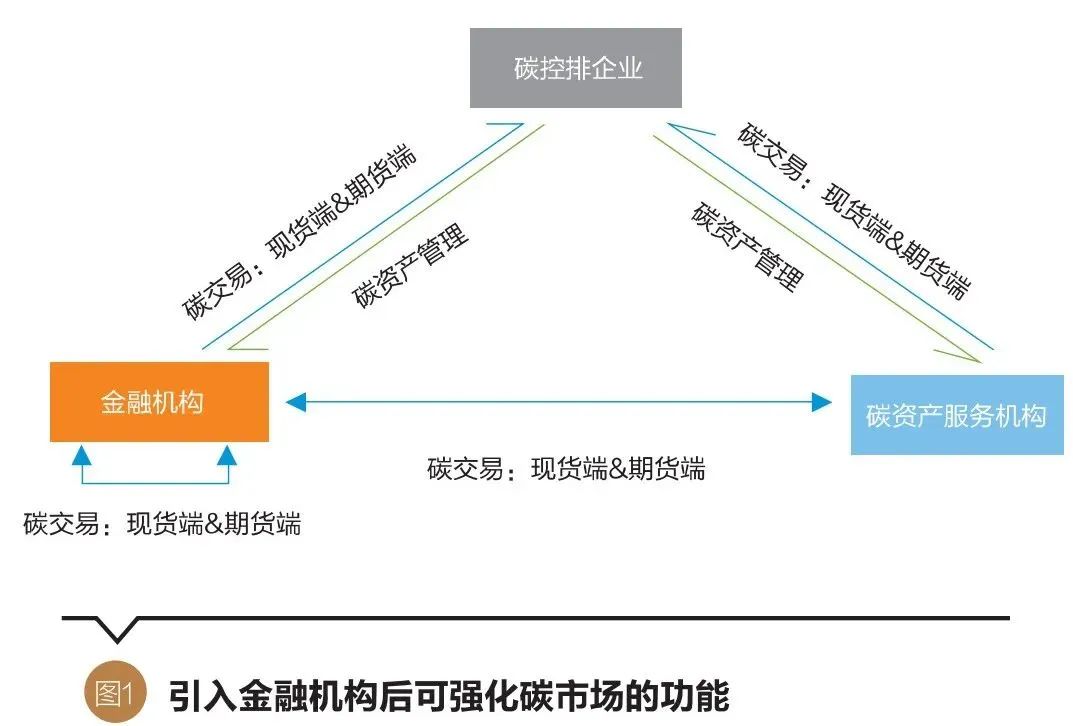

1.1 碳資產(chǎn)的定義:碳排放權配額+碳信用全球碳排放權交易體系基本都遵循Cap and Trade規(guī)則,即在履約期初始,政府通常會設定一個地區(qū)的排放總量,隨后根據(jù)控排企業(yè)的實際排放情況加以分配,最終分配給企業(yè)的就是碳交易中的“通貨”——配額。對實體企業(yè)而言,碳配額實質便成為一種特殊的資產(chǎn)——碳資產(chǎn)。在研究中,有學者將碳排放權配額直接等效于碳資產(chǎn),并研究碳資產(chǎn)與能源商品市場聯(lián)動、碳資產(chǎn)風險管理等。此外,有學者將碳減排項目也納入到碳資產(chǎn)的概念框架中。2022年4月12日中國證監(jiān)會發(fā)布《碳金融產(chǎn)品》的行業(yè)標準,其中將碳資產(chǎn)定義為:由碳排放權交易機制產(chǎn)生的新型資產(chǎn)。具體分類上,政府發(fā)放的各類碳排放權配額以及可能獲得碳信用的碳減排項目等,都是碳資產(chǎn)的范疇。1.2 碳資產(chǎn)管理的市場功能:可滿足控排企業(yè)需求,具有寬闊的發(fā)展前景從碳市場實際發(fā)揮的作用看,碳交易和碳資產(chǎn)管理是兩大核心職能。碳交易職能方面,碳現(xiàn)貨和碳期貨作為碳資產(chǎn)的直接標的,承載了控排企業(yè)和金融企業(yè)等的交易需求,通過交易對手間的博弈,形成相對公允的配額價格。全國碳市場中,當前的碳交易主要發(fā)生在碳控排企業(yè)和碳資產(chǎn)服務機構之間,隨著金融機構被逐步納入碳市場,碳交易未來或將在更多類型的不同主體間進行。

目前看來,碳資產(chǎn)管理的職能主要發(fā)生在“金融機構-碳控排企業(yè)”以及“碳控排企業(yè)-碳資產(chǎn)服務機構”之間。這一職能主要依托碳資產(chǎn)管理工具而產(chǎn)生,因此碳資產(chǎn)管理天然地較接近碳控排企業(yè),有望成為控排企業(yè)用來管理、盤活碳資產(chǎn)的重要手段或途徑。

按中國證監(jiān)會的《碳金融產(chǎn)品》行業(yè)標準,碳資產(chǎn)管理工具應當包括碳市場融資工具、碳市場支持工具,以及碳期貨等碳市場交易工具。其中,碳市場融資工具包括但不限于碳債券、碳資產(chǎn)抵質押融資、碳資產(chǎn)回購、碳資產(chǎn)托管等;碳市場支持工具則包括但不限于碳指數(shù)、碳保險、碳基金等。碳期貨目前預期由廣州期貨交易所進行開發(fā),其預期的功能之一便是幫助碳控排企業(yè)實現(xiàn)套期保值,滿足企業(yè)碳風險管理的需求。對碳控排企業(yè)而言,由于在每個履約期都可以獲得政府發(fā)放的配額,因此具有較大的碳資產(chǎn)托管、抵質押融資和風險管理等需求。

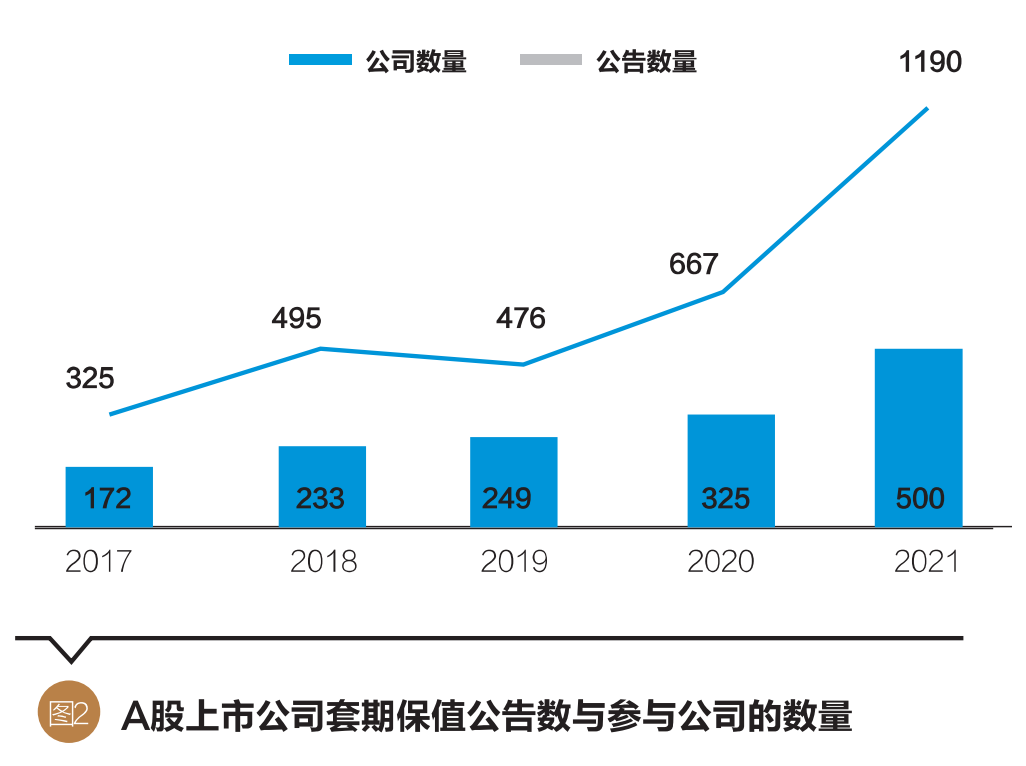

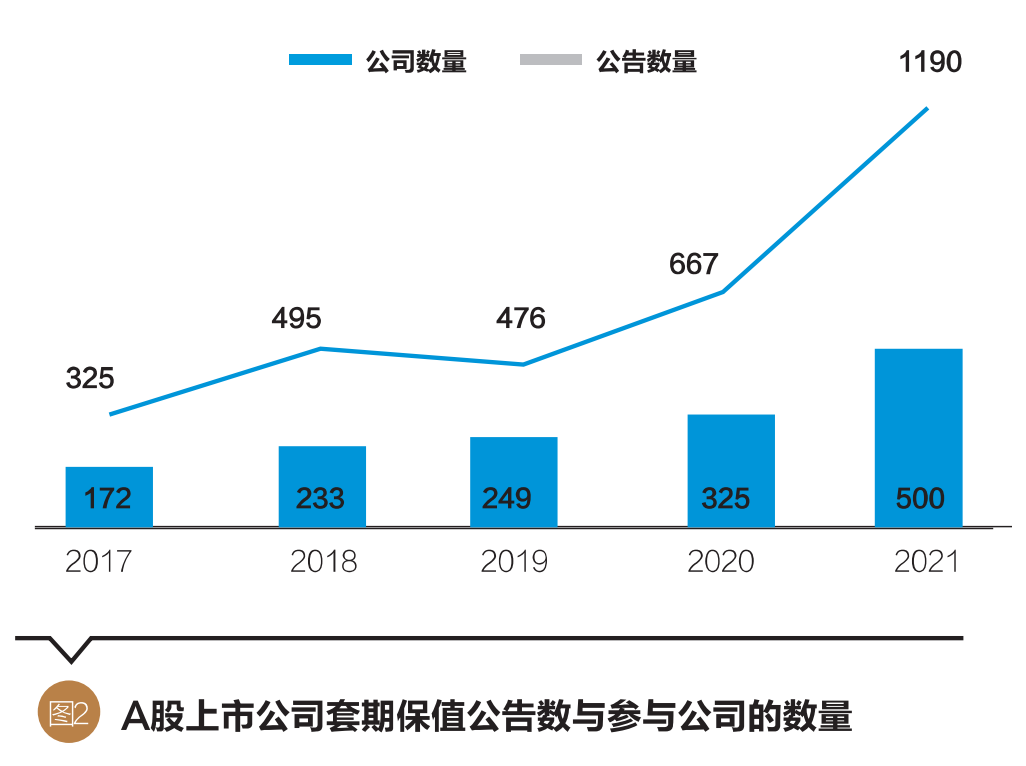

當前的全國碳市場于2021年7月正式開市,首批納入的2225家發(fā)電企業(yè)年碳排放總額預計超過40億噸,占全國年碳排放總量的40%左右。隨著鋼鐵、有色、造紙等行業(yè)逐步被納入全國碳市場中,碳控排企業(yè)規(guī)模將不斷擴大,而這些企業(yè)的風險偏好或將逐步分化:風險偏好較低的碳控排企業(yè)或更重視碳市場的碳資產(chǎn)管理職能,主要希望借助碳資產(chǎn)管理幫助自身降低履約成本等;風險偏好較高的碳控排企業(yè)或更關注碳市場的交易職能,希望參與套保或投機的操作。近年來,在大宗商品市場波動加劇的條件下,不少上市公司發(fā)布套期保值公告,希望利用期貨與衍生品工具來管理企業(yè)面臨的價格風險。公開統(tǒng)計數(shù)據(jù)可知,A股上市公司中,有意愿利用期貨與衍生品市場套期保值的比例從4.96%上升至10.67%,表明大多數(shù)公司對于期貨市場的態(tài)度相對謹慎。一個合理推斷是,既然資金實力相對雄厚、人才體系相對完善的上市公司,參與到期貨套期保值中的比例也不過10%,那絕大多數(shù)碳控排企業(yè),對于碳市場資產(chǎn)管理的需求或將明顯高于交易職能的需求。

2.2 碳資產(chǎn)抵質押融資、碳資產(chǎn)回購等便利碳控排企業(yè)履約

中國證監(jiān)會發(fā)布的《碳金融產(chǎn)品》對碳資產(chǎn)抵質押融資給出的定義是,碳資產(chǎn)的持有者(即借方)將其擁有的碳資產(chǎn)作為質押/抵押物,向資金提供方(即貸方)進行抵質押以獲得貸款,到期再通過還本付息解押的融資合約。隨著碳金融服務體系的完善,碳控排企業(yè)可以將逐年獲得的碳配額通過這種方式抵質押給提供服務的金融機構或碳資產(chǎn)服務機構,從而獲得流動性,賦能企業(yè)日常經(jīng)營管理;在履約期臨近時,企業(yè)可再將碳配額贖回,并根據(jù)實際需要進行相關操作,以滿足履約需求。碳資產(chǎn)回購的操作機制是,碳資產(chǎn)的持有者(即借方)向資金提供機構(即貸方)出售碳資產(chǎn),并約定在一定期限后按照約定價格購回所售碳資產(chǎn)以獲得短期資金融通的合約。可見,碳資產(chǎn)回購是碳資產(chǎn)抵質押融資的重要補充,可滿足不同類型的碳控排企業(yè)的多樣化需求。

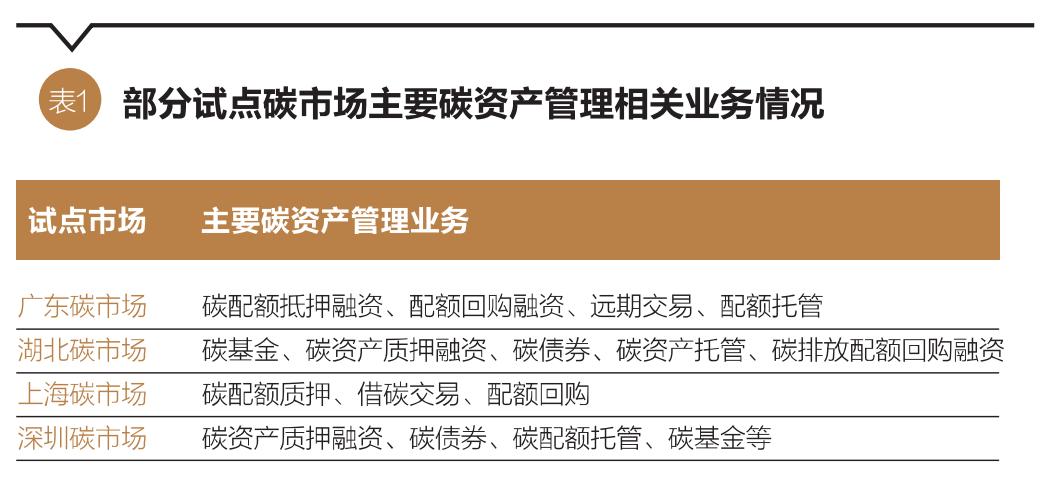

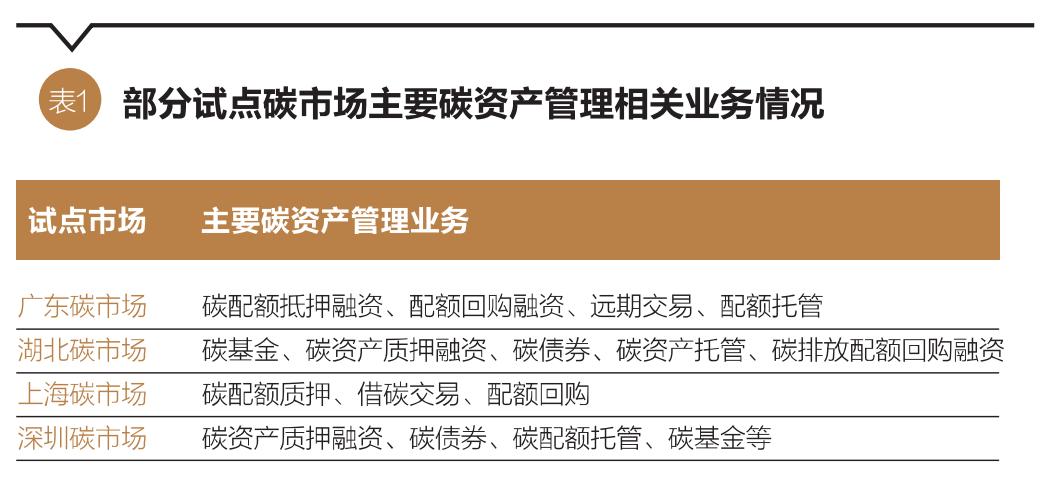

如表1所示,當前中國不少碳試點市場均嘗試開展碳資產(chǎn)管理相關業(yè)務。以廣東碳排放權交易所(以下簡稱“廣碳所”)為例,其碳配額抵質押的業(yè)務流程可分為:①控排企業(yè)向廣碳所提交融資申請及相關材料,控排企業(yè)和銀行達成融資意向并簽署融資合同后,雙方向廣碳所提交抵押申請;②廣碳所審核通過后,按照業(yè)務規(guī)則在系統(tǒng)中將控排企業(yè)的配額進行抵押登記;③向銀行出具碳資產(chǎn)抵押登記證明;④銀行向控排企業(yè)發(fā)放融資款項;⑤融資期限到期后,控排企業(yè)償還銀行融資款項以及利息,銀行與廣碳所為控排企業(yè)碳資產(chǎn)進行解除抵押操作。根據(jù)廣碳所披露的數(shù)據(jù),截至2022年5月11日,累計已完成21筆碳配額抵押融資,涉及配額量508萬噸,金額7023萬元。此外,也完成了44筆碳配額回購融資,涉及1752噸配額,金額2億元。碳資產(chǎn)托管的運作機制是,碳資產(chǎn)管理機構(托管人)與碳資產(chǎn)持有主體(委托人)約定相應碳資產(chǎn)委托管理、收益分成等權利義務的合約。控排企業(yè)通過將碳資產(chǎn)托管給專業(yè)機構,能夠降低履約成本和風險、獲得碳資產(chǎn)投資收益,同時更專注于自身的主營業(yè)務,提高經(jīng)營效率。獲得托管碳資產(chǎn)后,碳資產(chǎn)管理機構可開展多種碳金融活動,例如在二級市場開展套利碳交易等。信托公司參與碳資產(chǎn)賬戶管理有較為突出的優(yōu)勢,信托財產(chǎn)的獨立性原則是信托制度區(qū)別于其他制度的本質特征,以信托形式設定的碳資產(chǎn)不受委托人和信托公司破產(chǎn)風險的影響,從而保護碳資產(chǎn)的安全性。一方面,信托公司可以與控排企業(yè)約定托管目標,控排企業(yè)可借此盤活碳資產(chǎn),提高配額管理水平,獲得額外收益;信托公司則可借此以較低成本獲得碳資產(chǎn),賦能碳資產(chǎn)運作,實現(xiàn)交易獲利。另一方面,信托公司可以與碳排放權交易所合作,為投資者在交易平臺設立個人信托賬戶,提供多元的投資品種和投資渠道,信托公司通過收取傭金的方式獲取收益。從市場實踐看,2013年6月起中國各試點碳市場逐漸啟動,碳資產(chǎn)托管業(yè)務也逐漸受到關注。2014年12月,全國首單碳資產(chǎn)托管業(yè)務在湖北碳排放權交易中心完成,湖北興發(fā)化工集團股份有限公司向某碳資產(chǎn)管理公司托管100萬噸碳排放權,約定到2015年6月湖北碳交易試點履約期前返還碳配額,同時興發(fā)化工集團獲得固定收益。廣碳所披露的信息顯示,截至2022年5月11日,累計已完成53筆碳配額托管業(yè)務,涉及的配額量達1871萬噸,規(guī)模遠超其他碳金融服務。

3.1 國際實踐案例:基于碳配額拍賣收入的創(chuàng)新基金、碳交易中介與咨詢歐洲碳市場設立基于碳配額拍賣收入的創(chuàng)新基金,推動完成碳減排目標。歐洲碳市場于2005年正式開市,經(jīng)過多年的探索,已經(jīng)形成了以碳期貨為重點的碳金融服務體系。2021年歐盟委員會通過立法提案,確定了更加積極的減排目標,要求2030年溫室氣體排放比1990年下降的幅度不低于55%,大幅高于之前40%的目標值。為配合完成整體減排目標,歐洲碳市場探索設立了基于碳配額拍賣收入的創(chuàng)新基金。具體來說,該基金的收入主要來源于2020至2030年間,歐盟碳市場的配額拍賣收入(目前拍賣比例約為年配額總量的57%)以及歐盟NER300項目未使用的資金;用途方面,該基金將主要支持低碳技術的商業(yè)化試點項目,如CCUS,儲能、創(chuàng)新性可再生能源發(fā)電等。歐洲部分活躍的商業(yè)銀行積極創(chuàng)新方式,為客戶提供碳交易中介和咨詢服務。以荷蘭銀行為例,該行已將碳金融作為戰(zhàn)略性業(yè)務[6],并開發(fā)了系列碳金融服務。以碳交易業(yè)務為例,荷蘭銀行憑借其全球性客戶基礎,為碳交易的各對手方牽線搭橋,提供交易代理服務,并從中獲得中間業(yè)務收入。而隨著代理交易業(yè)務的增長和交易經(jīng)驗的積累,荷蘭銀行業(yè)積極拓展自營交易業(yè)務。3.2 中國香港和內地實踐案例:碳期貨ETF上市、發(fā)電集團成立碳資產(chǎn)公司等香港交易所上市首支碳期貨ETF。2022年3月23日,港交所首支碳期貨ETF——中金碳期貨——正式上市,該ETF是港交所首支掛鉤碳期貨的基金產(chǎn)品,投資標的主要是洲際交易所的EUA期貨,可以計量一攬子EUA合約的表現(xiàn)。該碳期貨ETF的上市,填補了大中華區(qū)范圍內碳期貨掛鉤基金產(chǎn)品的空白,為市場提供了更多的投資機遇。中國五大發(fā)電集團紛紛設立體系內的碳資產(chǎn)管理公司,服務體系內的碳資產(chǎn)管理。公開資料顯示,中國五大發(fā)電集團均已成立碳資產(chǎn)管理公司。以大唐碳資產(chǎn)公司為例,該公司前身為2005年物資集團成立的CDM辦公室,主要承擔中國大唐集團有限公司內外國際減排CDM項目商務談判、技術開發(fā)等工作,2013年完成從國際碳市場業(yè)務向國內碳市場業(yè)務的轉型,致力于協(xié)助大唐集團多層級碳資產(chǎn)全過程的專業(yè)管理,降低大唐集團節(jié)能減排成本,并逐步擴展至為相關市場機構提供咨詢服務等。從2021年度全國碳市場的履約情況看,五大發(fā)電集團基本提前完成配額清繳,其中華能集團以部分盈余配額作為質押物,獲得了低成本信貸資金1000萬元,通過盤活碳資產(chǎn),進一步滿足了自身的融資需求;國電投則通過排放量申訴核減、CCER與配額置換抵消等方式降低履約成本。根據(jù)上市公司公告數(shù)據(jù),2021年,大唐發(fā)電、華能國際和華電國際實現(xiàn)的碳排放權交易收入分別達3.02億元、2.69億元、1.4億元。總體來看,通過設立專業(yè)碳資管公司,大型發(fā)電公司可以有序地安排發(fā)電機組低碳改造、集團碳交易與履約等工作,并且可以借助碳市場獲得額外的收入和融資。部分碳資產(chǎn)管理公司嘗試公開上市。據(jù)不完全統(tǒng)計,國內目前已有漢能碳、黑碳碳投以及杭州超騰碳資產(chǎn)等公司嘗試于新三板上市。其中黑碳碳投主要是提供碳咨詢綜合服務和節(jié)能項目管理等服務,2021年實現(xiàn)營業(yè)收入入5530萬元,凈利潤為597萬元;漢能碳主要提供清潔發(fā)展機制項目咨詢、自愿減排咨詢等服務,2021年營收為418萬元,凈利潤為-38萬元;超騰碳資產(chǎn)公司則主要從事碳資產(chǎn)項目開發(fā)、咨詢等專業(yè)服務,2019年中報顯示實現(xiàn)營收2836萬元,凈利潤1401萬元。整體看,隨著全國碳市場的不斷擴張,市場的碳資產(chǎn)管理需求穩(wěn)步提升,碳資管公司需不斷提升專業(yè)能力,為客戶提供多元化的碳交易、碳咨詢等系列服務。因此,無論是從全球還是中國市場看,碳資產(chǎn)管理的內涵豐富,有望成為碳控排企業(yè)等用來管理、盤活碳資產(chǎn)的重要途徑。碳控排企業(yè)因風險偏好的不同,對碳市場的交易職能和碳資管職能的偏好也不同。海內外在碳資管管理方面均有較多的實踐,整個行業(yè)依然處在起步和發(fā)展期,特別是中國市場,受制于市場參與度不高、碳期貨等金融工具還未上市等約束,還需要不斷創(chuàng)新探索,逐步形成相對平穩(wěn)的業(yè)務模式。

作者: 巴曙松(北大匯豐金融研究院)、鄭偉一(廣州期貨股份有限公司戰(zhàn)略管理部)、陳英祺(廣州期貨股份有限公司上一篇:又一省份認證證書數(shù)超10萬張!

下一篇:可再生能源還是煤炭?11 條德國能源結構變化事實

搜索

搜索 客戶案例

客戶案例 世通新官網(wǎng)

世通新官網(wǎng)